これまで、パート・アルバイトの社会保険加入条件として、企業の従業員数が101人以上であることが求められていました。しかし年金制度の法律改正により、従業員数が100人以下の企業も新たに対象となります。

この法律改正は、現代社会が抱える労働者の課題を解消し、経済基盤をより充実させることが狙いです。本記事では、パート・アルバイトが社会保険に加入するための新たな条件や、社会保険加入による企業・従業員それぞれのメリット、また社内準備の流れ・支援制度についても詳しく解説します。

▼▼▼日々配信中!無料メルマガ登録はこちら▼▼▼

メルマガ会員登録する

この記事の目次

社会保険に加入するための条件

社会保険とは、病気やけがなど予期せぬ事故などに備える公的な保険制度です。自助努力だけでは防ぎきれない様々なリスクから国民の生活を守ることを目的としています。この制度により、けがで働けなくなった場合や介護が必要になった際の生活を保障することができます。

つまり、社会保険は私たちが日常生活を送る上で避けられないリスクに備え、安心して生活できるよう支援するための制度と言えます。

社会保険の加入対象となるかは、まず、事業所の種類によって異なります。

【強制適用事業所】

強制適用事業所とは、法律により社会保険への加入が義務付けられている事業所です。これには以下のような事業所が該当します。

個人事業所:常に5名以上の従業員を雇用している場合、社会保険への加入が必要です。

事業主の意向に関わらず、これらの条件を満たす事業所は社会保険に必ず加入する必要があります。

【任意適用事業所】

任意適用事業所とは、社会保険への加入が義務付けられていない事業所で、特定の条件を満たすことで任意に加入することができます。これには主に以下のような事業所が含まれます。

・非適用業種に属する事業所、これには農業、林業、水産業、サービス業、自由業、宗教関連の業種が含まれます。

任意適用事業所が社会保険に加入するためには、被保険者となる者の半数以上の同意が必要であり、さらに厚生労働大臣の認可を受ける必要があります。

事業所における社会保険の加入条件について、事業所は「強制適用事業所」と「任意適用事業所」の2種類に分かれ、前者は加入が強制され、後者は加入が任意だということがわかりました。次に、従業員の社会保険の加入条件を見ていきましょう。

社会保険に加入しなければならない従業員の条件をわかりやすくまとめると以下のようになります。

| 常時雇用されている従業員が対象(これには以下が含まれる) |

| ・期間の定めがない雇用契約に基づいて働いている者 ・過去1年以上継続して雇用されている、または雇用開始時から1年以上の継続雇用が見込まれる者 |

| 労働条件 |

| ・週の所定労働時間が常時雇用されている従業員の3/4以上かつ1か月の所定労働日数が常時雇用されている従業員の3/4以上である者 |

| 対象者 |

| ・法人企業の代表取締役や取締役などの役員、正社員を含む ・試用期間中の従業員も社会保険の加入が必要 |

パート・アルバイトの加入条件とは

パート・アルバイトの加入条件は以下のとおりです。

| 基本的な条件 |

| パートタイムやアルバイトでも、正社員の週および月の所定労働時間の3/4以上(週約30時間以上、月に換算すると週の労働日数の3/4以上)勤務している場合は、社会保険への加入が必要 |

| 3/4未満でも以下の条件をすべて満たす者は社会保険の対象 |

|

・従業員規模が101人以上の事業所に勤めている ・週の所定労働時間が20時間以上 ・2か月以上の雇用が見込まれる ・賃金が月額88,000円以上 ・学生でない |

派遣社員の加入条件とは

派遣社員も、契約期間が2か月以上で、派遣社員が常時雇用されている従業員と同等の労働時間を有し、その週の所定労働時間が常時雇用されている従業員の3/4以上である場合に社会保険の加入対象となります。

この基準を満たさない場合でも、以下の条件をすべて満たすと加入対象になります。

・従業員規模が101人以上の事業所に勤めている

・週の所定労働時間が20時間以上

・2か月以上の雇用が見込まれる

・賃金が月額88,000円以上

・学生でない

2024年10月から51名以上の事業所も対象

2024年(令和6年)10月から短時間労働者の社会保険の加入条件が変更されます。法律改正により、従業員規模に関する適用範囲が拡大される予定で、10月から従業員数51人以上の事業所も社会保険の加入対象になります。

段階的拡大の変更点

2020年6月5日に将来の社会・経済の変化に合わせて年金制度を更新し、高齢者の経済基盤を強化することを目的として、「年金制度の機能強化のための国民年金法等の一部を改正する法律」が公布されました。

改正の主な内容として、社会保険の適用対象となる事業所の規模を小さくしていくことが挙げられます。具体的には、2022年10月から100人を超える事業所が対象になり、2024年10月からは50人を超える事業所も社会保険の適用範囲に含まれるようになります。これは「社会保険の提供範囲の段階的拡大」といわれるものです。

2024年10月以降は51名以上の事業所も加入対象

パート・アルバイトの社会保険加入条件は、2024年2月現在「従業員数101~500人の企業」が対象です。ただし法律改正により、10月からは「従業員数51~100人の企業」も対象となります。

社会保険の加入に伴う従業員数の数え方

従業員数は、下記の合計額により「現在の厚生年金保険の適用対象者」を算出します。

「①フルタイムの従業員数+②週労働時間がフルタイムの3/4以上の従業員数」

- ②は週労働時間並びに月労働日数が、フルタイムの3/4以上の従業員数を指します。

- 原則として、従業員の基準を常時上回る場合は、適用対象と認められます。

- 法人は法人番号が同一の全企業を合計し、個人事業所は個々の事業所ごとにカウントして算出します。

50人以下の会社の場合パートの社会保険条件

このように、パートやアルバイトなどの短時間労働者に社会保険を適用する範囲が段階的に拡大されている状況にありますが、被保険者が常時50人以下の小規模な事業所は、現時点で拡大の対象になっていません。従業員が50人以下の事業所は、週の所定労働時間が正社員の3/4以上(一般的には週30時間以上)、かつ契約期間が2か月以上の場合に社会保険に加入する必要があるという現行の基準が引き続き適用されます。

社会保険の加入手続き

社会保険へ新規加入する際は、以下の2種類の手続きが必要です。

・事業所自体が加入するための手続き

・従業員が加入するための手続き

事業所の加入手続きとは

事業所が社会保険へ加入するには、必要書類を年金事務所に提出する必要があります。強制適用事業所と任意適用事業所では、提出する書類や期限が異なるので、事前に確認が必要です。

| 強制適用事業所の場合の提出書類 |

| 事実発生から5日以内に以下を事務センター(事業所の所在地を管轄する年金事務所)に提出 |

| ■健康保険・厚生年金保険 新規適用届 ■健康保険・厚生年金保険 被保険者資格取得届 ■健康保険 被扶養者(異動)届 ■健康保険・厚生年金保険 保険料口座振替納付申出書 さらに、①~③の場合に応じて添付書類が必要です。 ①法人事業所の場合:法人(商業)登記簿謄本(90日以内に発行されたもの、コピー不可) ②事業主が国、地方公共団体、または法人である場合:法人番号指定通知書のコピー ③強制適用となる個人事業所の場合:事業主の世帯全員分の住民票(90日以内に発行されたもの、コピー不可・個人番号なし) |

| 任意適用事業所の場合 |

| 従業員の1/2の同意後、速やかに以下の書類を事務センター(事業所の所在地を管轄する年金事務所)に提出 |

| ■健康保険・厚生年金保険 任意適用申請書・同意書 ■健康保険・厚生年金保険 被保険者資格取得届 ■健康保険・厚生年金保険 保険料口座振替納付申出書 【添付書類】 ・任意適用同意書 ・事業主世帯全員の住民票原本(個人番号の記載がないもの) ・公租公課の領収書(コピー可) |

参考:日本年金機構 新規適用の手続き

参考:日本年金機構 任意適用申請の手続き

参考:日本年金機構 健康保険・厚生年金保険 新規加入に必要な書類一覧

従業員・パートアルバイトの加入手続きとは

従業員が社会保険に加入する際には、事業主が「被保険者資格取得届」を日本年金機構に提出する必要があります。この手続きを行うと、公的年金制度に初めて加入した従業員には基礎年金番号通知書が交付されます。

また、従業員が全国健康保険協会(協会けんぽ)管掌の事業所に所属している場合、本人名義の「健康保険被保険者証」が発行されます。従業員が配偶者や子どもを扶養する場合は、さらに「健康保険被扶養者(異動)届」を提出し、家族名義の「健康保険被保険者証」を受け取ることになります。

社会保険の手続きに関する注意点

健康保険・厚生年金保険の被保険者である従業員および被扶養配偶者の住所に変更があったときは、手続きが必要になることがあります。

マイナンバーと基礎年金番号が既に結びついている被保険者の場合、通常は住所変更の届出は必要ありません。しかし、マイナンバーと基礎年金番号が結びついていない被保険者、マイナンバーを持っていない海外居住者、または短期在留資格を持つ外国人が住所を変更した場合は、新しい住所を速やかに事業主に報告する必要があります。その後、事業主は「被保険者住所変更届」を使って変更を届け出ます。

社会保険未加入の場合の罰則とは

社会保険への加入は、従業員の福利厚生を守るとともに、法令遵守の観点からも経営者の責務です。

社会保険への加入が必要であるにも関わらず未加入であったことが発覚し、年金事務所から加入を指示された場合、過去2年分の未納保険料が請求されます。さらに、悪質なケースとみなされた場合には、最大6か月の懲役または50万円以下の罰金が課されることがあります。未加入が発覚した場合の経済的な負担や、法的な罰則は事業の運営に大きな影響を及ぼす可能性があります。このような事態を避けるためにも、事業所は適切な加入手続きを行いましょう。

社会保険に加入するメリットとは

社会保険に加入するメリットについて、企業側・従業員側それぞれの場合について解説します。

企業のメリット

【求人がより魅力的になる】

厚生労働省の資料によると、パート労働者の6割が「社会保険に加入できる求人」について魅力的と回答しています。社会保険完備の求人であれば、優秀な人材をより確保しやすくなるでしょう。

【生産性向上のための補助金を受けやすくなる】

国では、生産性向上に取り組む中小企業に対し補助金を設けており、支援を受けるには審査を通り採択される必要があります。そこで企業が選択的適用拡大(施行期日より前にパート・アルバイトを社会保険に加入させる)を行えば、応募要件が緩和されたり審査の加点項目になったりと、支援を優先的に受けられる可能性が高くなります。

従業員のメリット

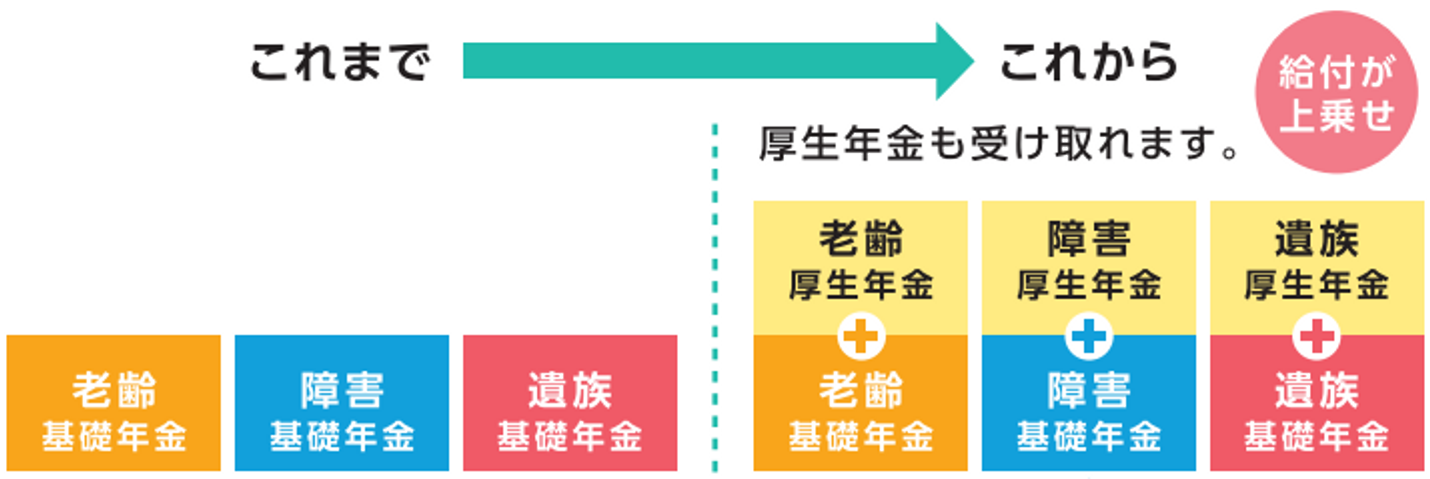

【年金が充実】

老後・障害・死亡の3つの年金について、これまでよりも充実した保障を受けられます。

出典:社会保険適用拡大ガイドブック

■老齢年金

厚生年金に加入すると、1階(基礎年金部分)に加え2階(報酬比例部分)が上乗せされます。

| 厚生年金保険料 | 増える報酬比例部分の年金額(目安) | |

| 20年間加入 | 月額8,100円 | 月額8,900円(年額106,800円)×終身 |

| 10年間加入 | 月額8,100円 | 月額4,400円(年額52,800円)×終身 |

| 1年間加入 | 月額8,100円 | 月額440円(年額5,200円)×終身 |

60歳以上の方が厚生年金に加入した場合、過去の加入期間が40年未満の方は定額部分(1階相当)の額も増加します。増加額は、加入期間1年あたり約1,600円(年額約20,000円)です。

※65歳以上の方が厚生年金に加入した場合、加入実績に伴って毎年1回年金額が増額されます。

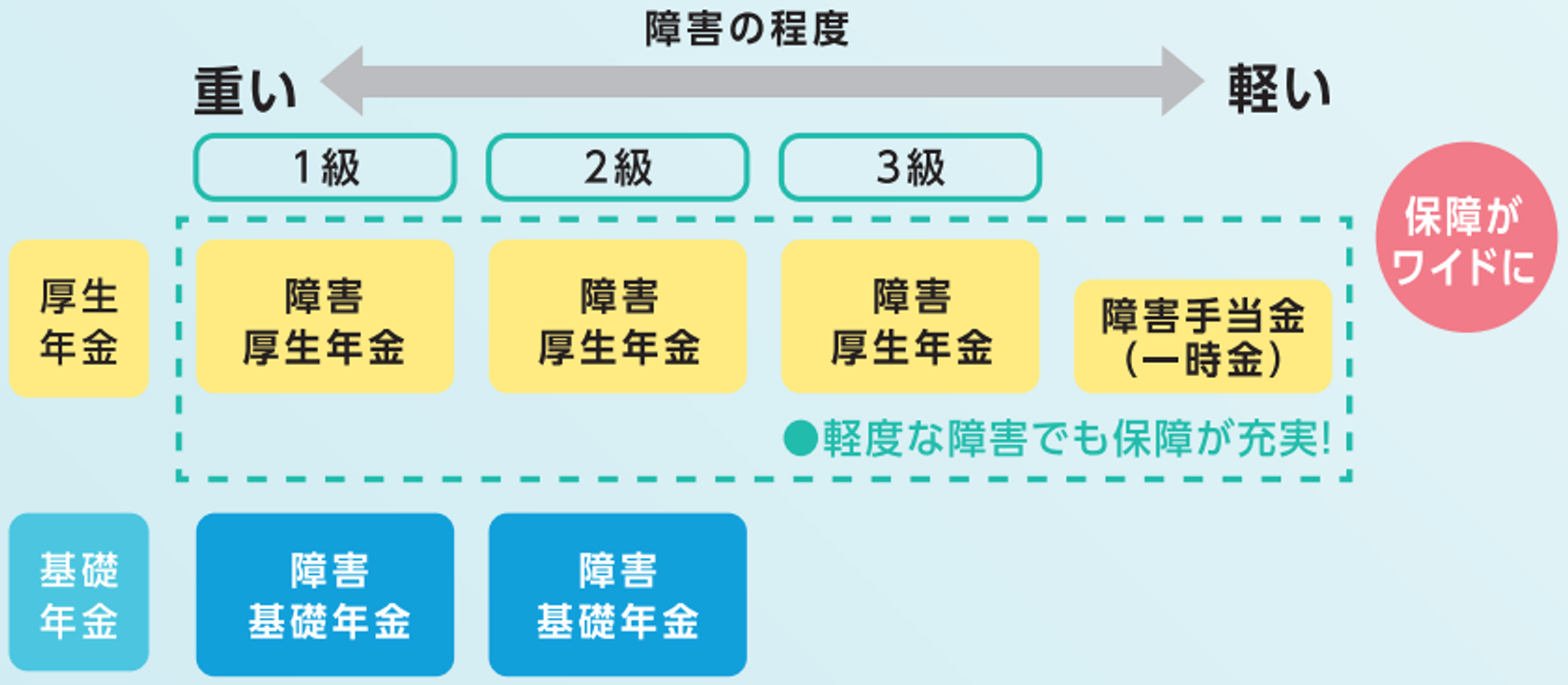

■障害年金

- 厚生年金加入中の障害に関しては、障害等級1・2級の場合、障害基礎年金に加え障害厚生年金が上乗せされます。障害厚生年金は老齢厚生年金と異なり、加入期間が短い場合でも一定(300月分)の給付を受けられます。

- 3級やそれより軽い一定の障害の場合は、国民年金に加入していると障害年金は支給されません。しかし厚生年金に加入すれば、障害厚生年金もしくは障害手当金(一時金)が支給されます。

出典:社会保険適用拡大ガイドブック

■遺族年金

厚生年金に加入すれば、遺族基礎年金に加え遺族厚生年金が上乗せされます。

【医療保険が充実】

医療(健康)保険もさらに充実した手当が受けられます。

■傷病手当金

病床期間中、給与の2/3相当が支給されます。業務外の事由による療養で働けなくなった場合、その3日後から働けない期間(最長1年6ヶ月間)、傷病手当金の支給を受けられます。

■出産手当金

産休期間中、給与の2/3相当が支給されます。被保険者が出産で会社を休み報酬が受けられない場合、産前42日・産後56日までの間、出産手当金の支給を受けられます。

社会保険加入に向けた企業への支援制度について ※3月7日更新

国では、中小企業での社内準備を円滑に進められるよう、下記のような支援制度を用意しています。

- 専門家活用支援事業(無料)

- よろず支援拠点(無料)

- 中小企業生産性革命推進事業

- キャリアアップ助成金

ここでは「キャリアアップ助成金(社会保険適用時処遇改善コース)」について内容を解説します。

【概要】

「キャリアアップ助成金」は、企業内における非正規雇用労働者(有期雇用労働者、短時間労働者、派遣労働者)のキャリアアップを促進するため、正社員化や処遇改善に取り組んだ事業主に対し、助成金を支給する制度です。

社会保険適用時処遇改善コースでは、短時間労働者を社会保険の被保険者にする際、収入増のための手当支給や賃上げ、労働時間延長を行い処遇を改善した場合に助成します。

【支給額】

| ①手当等支給メニュー |

| 労働者の社会保険料相当額(賃金の15%以上)を手当で補い、その後恒常的に賃金を18%以上増やす処遇改善(賃上げ・労働時間延長)を行う場合 1人あたり最大50万円 〔中小企業以外37.5万円〕 |

| ②労働時間延長メニュー |

| 社会保険の被保険者とする際に、週所定労働時間を4時間以上等延長する場合 1人あたり30万円 〔中小企業以外22.5万円〕 |

| ③併用メニュー |

| 最初の年に手当等支給メニューを、次の年に労働時間延長メニューを実施する場合 1人あたり最大50万円 〔中小企業以外37.5万円〕 |

【申請の流れ】

- 取組実施日の前日までに、キャリアアップ計画を作成し提出

- 計画書の提出後、取組を開始

【取組】

・対象労働者に社会保険を適用

・対象労働者に手当を支給開始、または労働時間延長・賃上げの実施 - 取組を6か月間継続してから、支給申請書および添付書類を、事業所の所在地を管轄する都道府県労働局へ提出

※令和5年度より「雇用関係助成金ポータル」での電子申請が順次可能となります。電子申請を利用するには「GビズID」の申請・取得が必要です。

まとめ

少子高齢化の影響により、中小企業では人手不足が年々深刻化しています。そんな中で社会保険の適用を拡大し、パート・アルバイトが働きやすい環境を作ることが、中小企業にとって重要な取組のひとつです。

社会保険の適用拡大は、企業側の保険料負担が増えてしまうものの、保障が充実することで優秀な人材の確保や離職率低下などのメリットをもたらします。令和6年10月よりパート・アルバイトの社会保険の加入条件が変更されるので、社会保険の適用拡大を検討する企業は、内容をしっかり把握し準備を進めましょう。