令和5年9月に公表された国税庁の民間給与実態統計調査では、令和4年の国内平均給与は458万円で、前年比2.7%増、2年連続の増加となりました。

政府は、積極的な賃上げを促すために、賃上げを行う企業に対する税制優遇を強化する方針です。この措置には、大企業の優遇条件の厳格化、女性活躍と子育て支援への新たな税制上の優遇措置の設定、そして中小企業の賃金増加額に対する税控除率の引き上げが含まれています。赤字の中小企業も法人税の軽減枠を繰り越せるようになり、経済全体の賃上げを促進することを目指しています。

本記事では、令和4年度の賃上げ税制について、これまでとの違いや概要をまとめています。あわせて、令和6年(2024年)税制改正における賃上げ促進税制に関する新たな取り組みをご紹介します。

▼▼▼日々配信中!無料メルマガ登録はこちら▼▼▼

メルマガ会員登録する

この記事の目次

中小企業向け賃上げ促進税制とは

賃上げ税制は、従業員の給与支給額が前年度より一定程度多くなった企業や個人事業主が税額控除を受けられる制度です。これは中小企業向け所得拡大促進税制が、令和4年度から新制度として改正されたものです。所得拡大促進税制も従業員への給与支給額が増加した企業等が受けられる税額控除ですが、要件などに相違があります。

まずは賃上げ税制と所得拡大促進税制の違いからみていきましょう。

賃上げ促進税制と所得拡大促進税制との違い

賃上げ税制と所得拡大促進税制はいずれも対象は青色申告書を提出している企業者等で、上限は法人税額又は所得税額の20%です。新制度では要件となる給与支給額の増加幅が大きくなり、税額控除額も増えています。また、追加要件から給与支給額に関する制限がなくなり、教育訓練費の増加率のみで適用されるようになりました。旧制度と新制度の相違点を、表にまとめました。(表の下部のバーを横にスライドすると詳しい情報が表示されます)

| 所得拡大促進税制 | 賃上げ税制 | |||

|---|---|---|---|---|

| 対象時期 | 令和3年4月1日から令和4年3月31日までの間に開始する事業年度 | 令和4年4月1日から令和6年3月31日までの間に開始する各事業年度 | ||

| 適用要件と税額控除額 | 通常・必須 | 雇用者給与等支給額が前年度と比べて1.5%以上増加 控除対象雇用者給与等支給増加額の15%を法人税額または所得税額から控除 | 【大企業】 給与等支給額が4%以上増加…25%税額控除 or 給与等支給額が3%以上増加…15%税額控除 | 【中小企業】 給与等支給額が2.5%以上増加…30%税額控除 or 給与等支給額が1.5%以上増加…15%税額控除 |

| 上乗せ・追加 | 雇用者給与等支給額が前年度と比べて2.5%以上増加しており、かつ次のいずれかを満たすこと ①教育訓練費が前年度と比べて10% 以上増加していること ②適用年度の終了の日までに中小企業等経営強 化法に基づく経営力向上計画の認定を受けており、経営力向上計画に基づき経営力向上が確実に行われたことにつき証明がされていること …控除対象雇用者給与等支給増加額の25%を法人税額又は所得税額から控除 | 【大企業】 教育訓練費が20%以上増加…5%税額控除 | 【中小企業】 教育訓練費が10%以上増加…10%税額控除 | |

| 税額控除額の上限 | 法人税額又は所得税額の20% | |||

注意してほしいのは対象時期です。

令和4年3月31日までの間に事業年度が開始する場合、賃上げ税制は適用されません。このケースで利用できるのは所得拡大促進税制です。個人事業主の事業年度は1月1日~12月31日までですので、令和4年度に給与等支給額が増加した場合は、所得拡大促進税制を申請してください。法人の場合は企業ごとに定めた事業年度の開始日に該当する制度を選択しましょう。

中小企業向け賃上げ促進税制の対象者

賃上げ税制の内容について、もう少し詳しくみていきましょう。賃上げ税制は正式には賃上げ促進税制といい、企業の賃上げを促進する目的で設置されています。ここでは、中小企業向けの賃上げ税制の対象者を確認しましょう。青色申告書を提出する者のうち、以下に該当するものが対象です。

①資本金または出資金が1億円以下の法人、または、資本または出資のない法人で、常時使用の従業員数が1000人以下の法人

※ただし、前3事業年度の所得金額平均が15億円を超える法人、同一の大規模法人から半分以上の出資を受ける法人、2つ以上の大規模法人から2/3以上の出資を受ける法人は除外されます。

②常時使用する従業員数が1000人以下の個人事業主

③協同組合等(中小企業等協同組合、出資組合である商工組合等)

対象の協同組合などには、以下の組合組織があります。

- 農業協同組合

- 農業協同組合連合会

- 中小企業等協同組合

- 出資組合である商工組合及び商工組合連合会

- 内航海運組合

- 内航海運組合連合会

- 出資組合である生活衛生同業組合

- 漁業協同組合

- 漁業協同組合連合会

- 水産加工業協同組合

- 水産加工業協同組合連合会

- 森林組合

- 森林組合連合会

中小企業向け賃上げ促進税制の適用要件

中小企業向け賃上げ促進税制の適用要件には、通常要件と2つの上乗せ要件があります。

通常要件:給与支給額が前年比1.5%以上増加した場合

上乗せ要件①:給与支給額が2.5%以上増の場合

上乗せ要件②:教育訓練費が10%以上増の場合

これらを満たした場合に適用され、それぞれ税額控除率が上乗せされます。全ての要件を満たすことで、中小企業は最大40%の税額控除を受けることが可能です。以下、各要件の詳細です。

通常要件の場合

雇用者給与等支給額が前事業年度と比べて1.5%以上増加した場合、控除対象雇用者給与等支給増加額の15%を法人税額または所得税額から控除できます。増加の割合は次の式で求めます。

(雇用者給与等支給額- 比較雇用者給与等支給額)÷比較雇用者給与等支給額

※【雇用者給与等支給額とは】適用年度での所得計算において、全ての国内雇用者へ支払われた給与などの金額

【比較雇用者給与等支給額とは】前事業年度における雇用者給与等支給額のこと

上乗せ要件①の場合

雇用者給与等支給額が前事業年度と比べて2.5%以上増加していると、税額控除率を15%上乗せできます。

この上乗せ要件①を利用した場合、通常要件15%+上乗せ要件①15%で、税額控除率は30%となります。

上乗せ要件②の場合

教育訓練費の額が前事業年度と比べて10%以上増加していると、税額控除率を10%上乗せできます。上乗せ要件②のみを利用した場合の税額控除率は25%、上乗せ要件①と併用した場合の税額控除率は40%となります。

令和4年度の税制改正(控除率最大40%)とは

上記のとおり、要件は通常要件と上乗せ要件の二段階で成り立っています。

通常要件:15%控除

中小企業の場合、給与等支給額が1.5%以上増加した場合に通常要件が適用となり15%の税額控除が受けられます。増加率は、前年比で算出されます。前年度の数字がない新規参入企業の場合は、この制度を利用することができません。

追加要件:+25%の税制控除

給与等支給額が2.5%以上増加した場合、通常要件にプラスして15%、教育訓練費が増加した場合には、プラスして10%の税制控除を受けることができます。通常要件と上乗せ要件の両方を満たした場合、中小企業では最大で40%の税制控除率です。ただし控除額の上限は法人税額又は所得税額の20%と、旧制度から変わっていません。上限いっぱいまでの控除を計画している場合は注意しましょう。

令和6年度税制の改正について

ここからは、令和6年(2024年)税制改正大綱に盛り込まれる予定の賃上げ税制の強化策をみていきます。

大企業向け要件の厳格化と最大35%控除へ

まず、大企業が賃上げを行う際の税制優遇条件が厳格化されます。現行制度では、給与総額を3%以上増やすと15%、4%以上で25%の控除が可能ですが、改正後は3%以上で10%、4%以上で15%、5%以上で20%、7%以上で25%の控除が適用されます。この変更は、より高い賃上げを促すための措置となっています。さらに、教育訓練費の増額や女性活躍・子育て支援への取り組みにより、最大5%の控除が追加され、合計控除率は最大35%になります。

赤字でも最大5年間の減税繰越

中小企業は、現行では、賃金を1.5%以上増やすと増加額の15%、2.5%以上で30%を控除できます。教育訓練費増加による追加控除も可能で、最大40%の控除が認められています。強化策では、「えるぼし」や「くるみん」マークを取得した企業は賃金増加額の追加5%を控除でき、中小企業の最大控除率が45%になります。また、赤字の中小企業に対しては、控除を最大5年間繰り越せる新しい制度が導入されます。これにより、利益が出ていない企業でも将来的に税の軽減を受けることが可能になり、賃上げを促進することが期待されます。

賃上げ税制の法人税控除の申告方法とは?

最後に、賃上げ税制の申告方法を確認しましょう。

税制の適用を受けるためには、確定申告の際に重要な書類を添付する必要があります。具体的には、法人税の申告を行う場合(個人事業主の場合は所得税に該当します)に、適用額明細書を申告書に添付することが求められます。この明細書には、控除対象となる雇用者の給与の増加額、控除を受ける金額、そしてその金額の計算に関する詳細が記載されている必要があります。これにより、税務当局は適用される控除額を正確に計算し、適切な税金の控除を行うことができるようになります。

また、教育訓練費の増加要件を利用する場合には、さらに特定の書類の作成と保存が求められます。これには教育訓練の実施時期、内容、期間、受講者、さらには教育訓練費の支払証明が含まれます。ただし、これらの書類は申告書に添付する必要はなく、必要に応じて提示できるように保存しておくだけで十分です。これにより、教育訓練費増加要件を満たすための追加の証明を行い、適切な税額控除を受けられるように準備することができます。

このように、税制適用を利用するには、事前の特別な手続きは不要で、確定申告時に必要な書類を添付することが主な手続きとなります。ただし、これらの手続きは複雑である場合があり、特に法人税や所得税の計算、控除額の適用など、専門的な知識が必要となることもあります。

まとめ

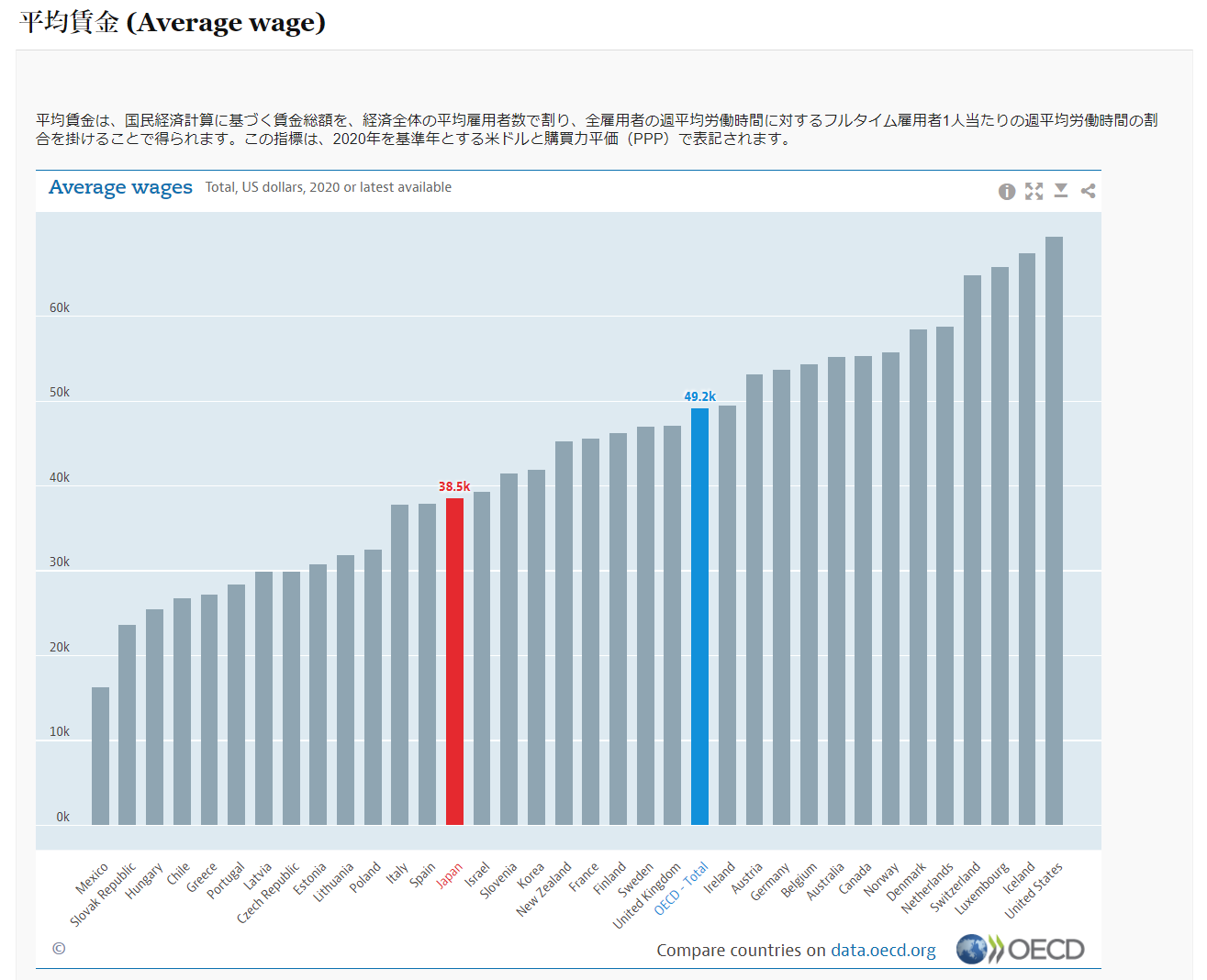

2020年、OECDは日本の平均給与はアメリカの55.5%であるという調査結果を公表しました。日本のGDPが世界第3位であることを考えると、これは異常な数字ともいえます。

その原因としては長時間労働や非正規雇用者の低賃金などの問題と並んで、企業の内部留保率の高さも指摘されています。一方で新型ウイルスによる感染症の世界的な拡大は、多くの企業に打撃を与えました。

社会情勢の変化に対する企業側の備えと労働者の賃金値上げの両立が難しい中小企業こそ、賃上げ税制を活用して、持続可能な企業への発展を目指しましょう。